A propósito de que este 8 de marzo se conmemora el Día Internacional de la Mujer, como un día de reconocimiento a los esfuerzos y luchas de las mujeres por la igualdad y el ejercicio efectivo de sus derechos, hoy presentamos a nuestros lectores un análisis sobre el impacto y la participación de las mujeres en el sistema financiero dominicano.

Tomando como base los datos de cartera de créditos y captaciones disponibles en la página web de la Superintendencia de Bancos, hemos analizado la evolución y características de las facilidades crediticias otorgadas a las mujeres, así como su incidencia en los depósitos y las características de los instrumentos que les ofrecen las entidades bancarias.

Evolución del financiamiento de las mujeres

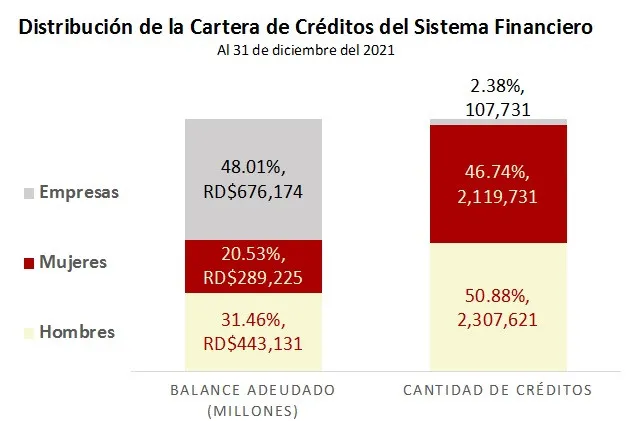

Al 31 de diciembre del 2021, el sistema financiero dominicano registraba en cantidad de préstamos otorgados 4 millones 535 mil préstamos, equivalente a RD$1.40 billones de pesos.

De dicha cantidad de préstamos, el 2.38 % corresponde a facilidades crediticias otorgadas a personas jurídicas por RD$676.17 mil millones y el 97.62 % a préstamos otorgados a personas físicas o naturales, con un balance de RD$732.36 mil millones, que son los relevantes para el presente análisis.

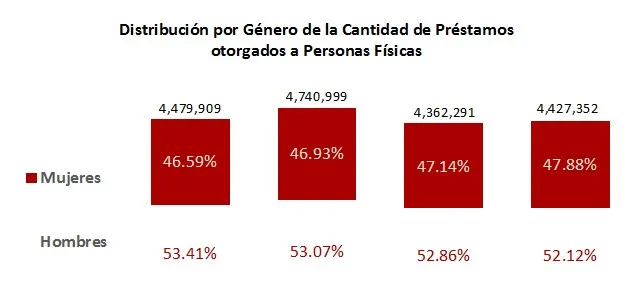

En efecto, se registraron 4 millones 427 mil 352 préstamos concedidos a personas naturales, de los cuales, el 47.88 % han sido otorgados a mujeres. Si analizamos la evolución de la distribución por género de este portafolio de créditos, observamos que la inclusión financiera de las mujeres ha ido incrementando modestamente, ya que en el 2019 y 2020, las mujeres concentraban el 46.93 % y 47.14 % del total de los créditos, respectivamente.

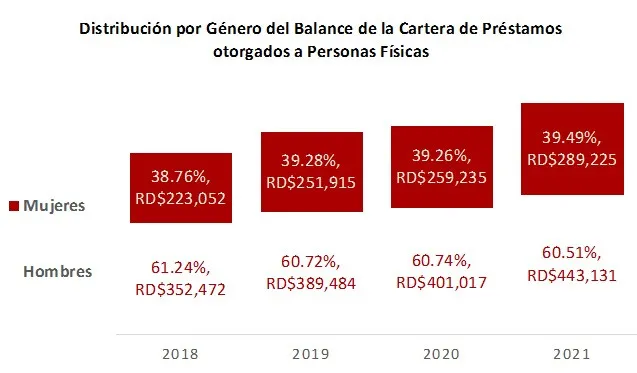

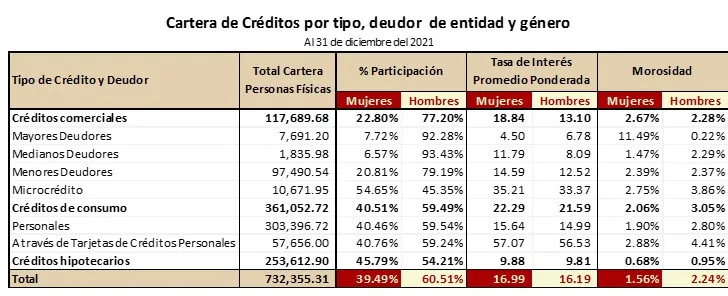

En términos de montos, al cierre del 2021, las mujeres concentran el 39.49 % de la cartera de préstamos otorgados a personas naturales, acumulando un monto de RD$ 289.2 mil millones, que muestra un incremento de 11.6 % (RD$ 29,989 millones) comparado con el registrado al cierre del 2020.

Si relacionamos el balance y la cantidad de los préstamos a diciembre del 2021, obtenemos un monto promedio de préstamos de RD$136,444 para las mujeres y de RD$192,029 para los hombres, lo que indica que, en promedio, a los hombres se les presta un 40% más que a las mujeres.

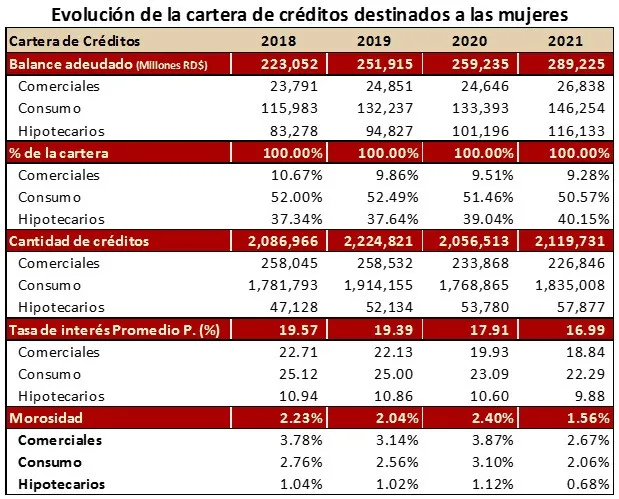

Según el tipo de crédito, no se observan cambios significativos en las preferencias o, tal vez, necesidades de financiamiento de las mujeres, ya que la composición del portafolio de créditos destinados a las mujeres se ha mantenido relativamente estable.

Al cierre del 2021, el 50.57 % (RD$ 146,254 millones) corresponde a préstamos de consumo, en su mayoría para financiamiento de gastos personales. El 40.15 % (RD$ 116,133 millones) corresponde a préstamos hipotecarios, principalmente para adquisición de primera vivienda y viviendas de bajo costo. El 9.28% (RD$ 26,838 millones) corresponde a créditos comerciales, destacándose de estos las modalidades de financiamientos individuales, microcréditos, líneas de crédito y, según el destino económico, los sectores comercio al por mayor y menor y actividades inmobiliarias.

Al analizar la calidad de la cartera, observamos que las mujeres tienden a ser más responsables en el pago de los compromisos asumidos con las entidades financieras en las diferentes modalidades de crédito, a pesar de que las tasas de interés promedio ponderadas que les cobran son mayores que las de los hombres.

La morosidad promedio de los préstamos de las mujeres fue 1.56 % en el 2021, y la de los hombres fue 2.24 %. No obstante, la tasa de interés promedio ponderada a la que se financiaron las primeras asciende 16.99 % y para los segundos a 16.19%.

Analizando el indicador por tipo de crédito, observamos que el mejor comportamiento de pago de las mujeres es esencialmente evidente en los préstamos de consumo y préstamos hipotecarios, donde la morosidad es menor en un 50% que la de los hombres. Sólo en las facilidades de créditos comerciales, que representan apenas un 9.28% del monto otorgado a las mujeres, se observa que la morosidad es superior a la de los hombres.

Adicionalmente, se verifica que, en promedio, el 96.83 % de los créditos de las mujeres están clasificados en A y B, versus el 95.33 % de los préstamos de los hombres. Es decir, que las mujeres tienen un mejor perfil de riesgo crediticio sobre la base de su historial de pago.

Conforme a lo anterior, parecería que, en la práctica, existe una inconsistencia teórica, ya que a pesar de que las mujeres tienden a presentar un mejor perfil de riesgo, la tasa de interés promedio de sus préstamos es mayor. De esto, es posible inferir que algunas entidades bancarias pudieran estar cometiendo un sesgo errado en cuanto a la canalización de créditos hacia las mujeres dominicanas, siendo éstas, de acuerdo con los datos, mejores pagadoras, que honran sus compromisos en el Sistema Financiero Dominicano.

A raíz de la revelación de estos números, sugerimos a la Superintendencia de Bancos y a las entidades bancarias realizar un análisis más detallado sobre cuáles factores explican las características y condiciones del financiamiento hacia las mujeres.

Un dato revelador del análisis por entidad y, a la vez, un reconocimiento desde esta columna La Banca Dominicana por Dentro son las tres entidades de intermediación financiera que presentan una mayor concentración del total de su cartera en préstamos otorgados a mujeres, estas son: el ADOPEM con 67.18 %; seguido de la Asociación MAGUANA con 53.24 %; y NORPRESA CON 51.34 %.

Coincidencia, que dos de estas entidades bancarias, ADOPEM y NORPRESA, son dirigidas por extraordinarias mujeres con gran capacidad profesional y visión de negocios bancarios.

Igualmente, en doce entidades la tasa de interés promedio ponderadas de los préstamos de las mujeres es inferior a la correspondiente a los hombres; la diferencia oscila entre 0.03 y 3.37 puntos porcentuales, siendo la media 0.7 puntos porcentuales.

Incidencia de las mujeres en el ahorro

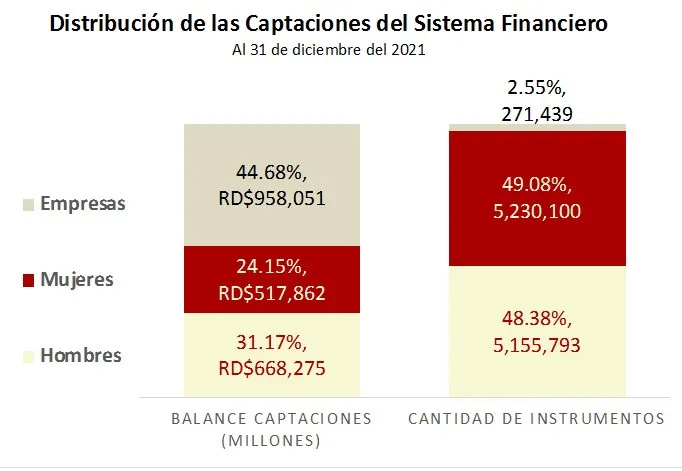

La distribución de las captaciones según tipo de persona es similar a la distribución de la cartera de créditos, las personas físicas o naturales tienen un mayor porcentaje de concentración de la cantidad de instrumentos y en cuanto a montos, las empresas concentran una mayor proporción.

Al 31 de diciembre del 2021, las entidades de intermediación financiera registraron captaciones por RD$2.14 billones y 10 millones 657 mil cuentas o instrumentos de captación.

De ese total, las mujeres tienen 5 millones 230 mil cuentas (el 49.08%) con un balance de RD$517.86 mil millones que equivale al 24.15% del total de los depósitos.

Los hombres concentran el 48.38 % con 5 millones 155 mil cuentas con un balance de RD$668.28 mil millones, para un 31.17 % del total de las captaciones del sistema.

De lo anterior, podemos inferir un balance promedio de cuentas de RD$99,016 para las mujeres y de RD$129,616 millones para los hombres. Sin embargo, sabemos que esa no es la realidad del ciudadano promedio, ya que diversos factores asociados a los bajos salarios, costos, cultura, idiosincrasia y otras particularidades, limitan la capacidad de ahorro.

Por tipo de entidad, se observa que las Asociaciones de Ahorros y Préstamos tienen una mayor proporción de depósitos de mujeres, concentrando el 51.15 %, en tanto que los depósitos de los hombres representan el 48.85 % de las captaciones de personas físicas de este grupo de entidades.

A nivel de las tasas de interés, las mujeres reciben por sus depósitos una tasa promedio de un 1.29%, inferior a la recibida por los hombres que promedia un 1.43% al cierre del 2021.

Los bancos de ahorro y crédito y las corporaciones de créditos son los que ofrecen mejores tasas de interés por las captaciones de las personas físicas, tanto mujeres como hombres.

Iniciativas para la mujer por parte de la banca dominicana

Conscientes de la importancia del acceso al crédito y demás productos y servicios bancarios, diferentes entidades han habilitado canales y programas especializados que promueven la equidad de género y el emprendimiento femenino.

Estas iniciativas facilitan el financiamiento y ofrecen a las mujeres productos adaptados a sus necesidades, con una amplia gama de servicios complementarios para apoyar las actividades cotidianas del entorno empresarial y personal de las clientas.

Los diversos programas incluyen capacitaciones, asistencia técnica, asesorías para desarrollo de negocios, emprendimiento, educación financiera, cobertura de salud, asistencia vial y para el hogar, entre otros servicios que respaldan el desarrollo, la salud integral y el bienestar femenino.

Como parte de las iniciativas bancarias merece una mención especial el Banco BHD León por su Estrategia de Género Mujer, de la cual se desprende una amplia propuesta de productos y servicios especializados.

Otros programas que contribuyen al financiamiento, desarrollo emprendedor y a superar las condiciones de vulnerabilidad de las mujeres son: Impulsa del Banco POPULAR, CREE BANRESERVAS, así como Agro Mujer y Mujeres Abusadas de ADOPEM. Por su parte, BANFONDESA, ADEMI, proporcionan apoyo financiero individual a microempresarias y pequeñas empresas lideradas por mujeres.

En definitiva, se ha observado un marcado interés de las entidades de intermediación financiera de promover la inclusión de las mujeres en el sistema financiero, con estrategias orientadas a incrementar el acceso de las mujeres al financiamiento formal, que contribuyen con la equidad de género.

Entidades Bancarias dirigidas por mujeres

Las entidades bancarias que en la actualidad son dirigidas por mujeres, de un total de 48, sólo ocho instituciones su máxima ejecutiva es mujer, estas son:

A nivel de los Bancos Múltiples, tenemos BANESCO y ACTIVO.

Bancos de Ahorro y Crédito, MOTOR CREDITO, ADOPEM, BACC, UNION.

Corporaciones de Crédito, NORPRESA y REIDCO.

Cabe señalar que los gremios bancarios ABA y ABANCORD, que reúnen los bancos múltiples y los bancos de ahorro y crédito, así como las Corporaciones de Crédito son dirigidos por brillantes mujeres en términos de cualidades humanas como profesionales.

Mañana 8 de marzo, se conmemora el Día Internacional de la Mujer, como un día de reconocimiento a los esfuerzos y luchas de las mujeres por la igualdad y el ejercicio efectivo de sus derechos. Sin embargo, el análisis de las informaciones ha revelado que la mayoría de las entidades bancarias de nuestro país prestan menos y más caro a las mujeres y pagan menores tasas de interés por sus ahorros que a los hombres.

Por lo que existe una gran oportunidad para mejorar las condiciones de acceso al crédito a las mujeres, las tasas de interés tanto de financiamiento como la que pagan por el ahorro a las mujeres dominicanas, éstas son mejores pagadoras que los hombres, tienen mejor perfil de riesgo crediticio, menor morosidad en casi cada una de la categoría de créditos y representan un gran soporte en la estabilidad del sistema financiero, al contribuir con RD$517,861.7 millones de pesos, en los depósitos de ahorro de la banca dominicana.

Desde la Columna La ` respaldamos los esfuerzos de todas las mujeres que trabajan en cada una de las entidades bancarias comprometidas con un desarrollo integro y sostenible del sistema financiero dominicano.