Hoy 21 de noviembre del 2022, se cumplen 20 años de la aprobación por parte del Congreso de la República de la Ley Monetaria y Financiera No. 183-02, una ley que ha permitido el saneamiento y fortalecimiento de la regulación y supervisión del sistema financiero dominicano, pero que hoy requiere ser revisada de manera integral, así como todos sus reglamentos con la finalidad de avanzar hacia a un modelo más eficiente de banca digital, una regulación y supervisión diferenciada por los tipos de riesgos y operaciones que realizan las entidades de créditos, así como, la incorporación de las figuras NEOBANCO y FINTECH al ecosistema financiero, lo cual contribuirá a promover mayor competencia, bancarización e inclusión financiera a favor de los usuarios.

Veinte años después, el sistema financiero avanza hacia un modelo de transformación digital de la banca tradicional, pero también han surgido nuevas figuras financieras que se suman al econosistema algunas con ofertas de productos parecidos, pero sustancialmente diferentes en el fondo.

Las nuevas generaciones de clientes demandan productos y servicios financieros personalizados, con mayor accesibilidad y autonomía.

Las nuevas figuras financieras vienen a responder a las nuevas necesidades de los clientes y a la estrategia de negocio de los Grupos Financieros, para mantenerse vigente en el mercado, generar nuevos ingresos, reducir costos operativos y mejorar la experiencia del cliente, a través de la reducción de los tiempos para acceder a los productos y servicios financieros que ofrecen las entidades bancarias tradicionales.

El actual marco normativo sólo puede regular y supervisar el modelo de negocio bancario tradicional del sector financiero, por lo que el mercado demanda cambios regulatorios que faciliten el ágil desarrollo de los neobancos y las empresas Fintech y establezcan lineamientos en relación con la protección al usuario, administración de riesgos, seguridad cibernética y prevención del lavado de activos.

Entre las nuevas figuras vanguardistas, algunas parecidas pero diferentes, vienen a responder a las necesidades de las nuevas generaciones de los clientes, a marcar el rumbo y el futuro del sistema bancario dominicano.

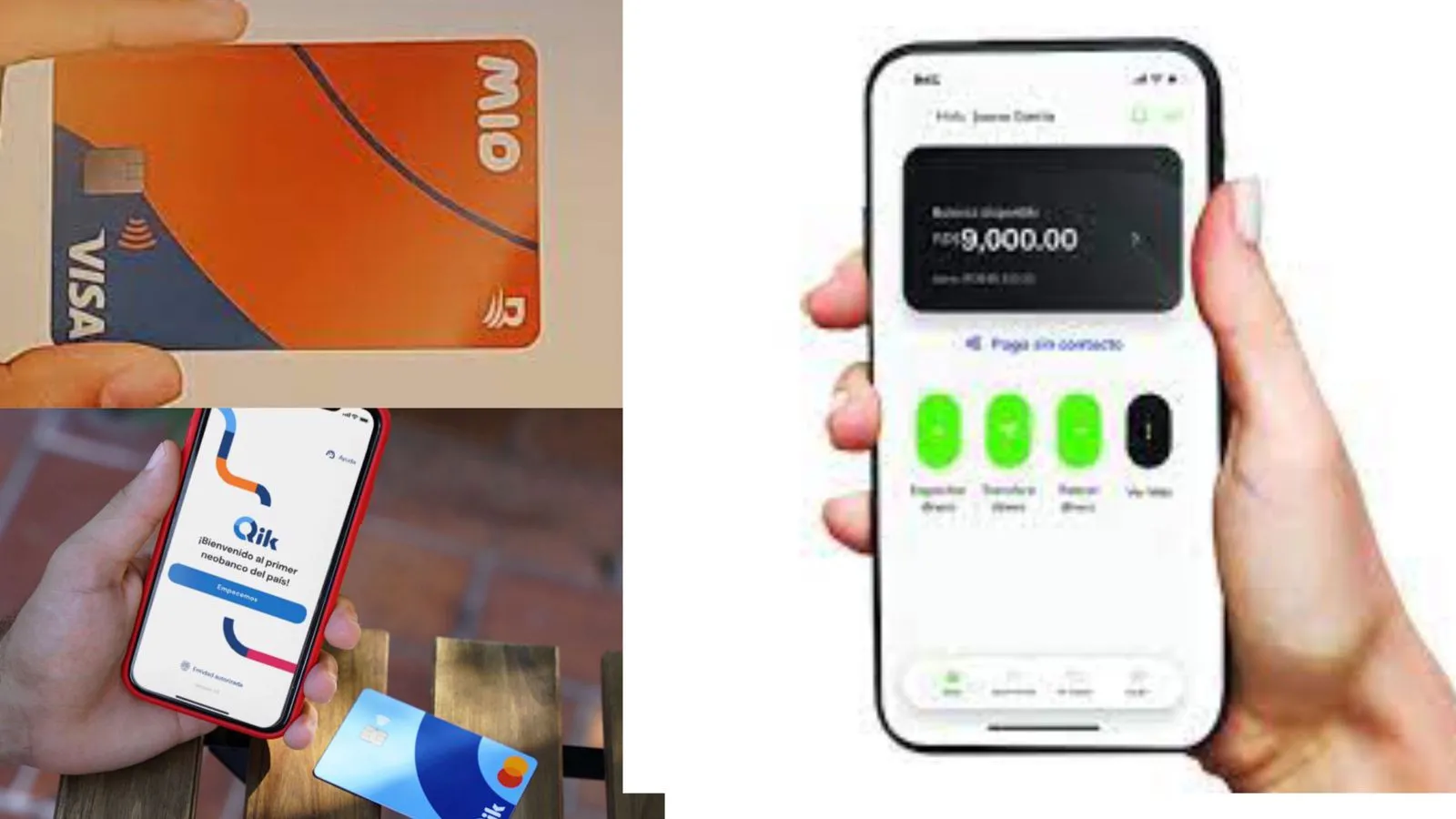

QIK, primer neobanco digital de la República Dominicana, filial del Grupo Financiero Popular, es un banco con personalidad jurídica propia, aprobado por la Junta Monetaria, que cuenta con la garantía de depósitos establecida en la Ley Monetaria y Financiera.

QIK, es un banco 100% digital, sin papeleos, viene a revolucionar la banca dominicana hacerla más ágil, eficiente, a bajo costo, y que operarará a través de un teléfono inteligente.

Su primer produccto ha sido la tarjeta de crédito con las que puedes realizar todos los tipos de pagos; se solicita y controla a través de una aplicación móvil y se puede obtener sólo con la imagen de un documento de identidad, una selfie, y un breve cuestionario.

Los usuarios de QIK podrán realizar un seguimiento de las transacciones en tiempo real, bloquear sus respectivas tarjetas de crédito, solicitar aumento de límite y ponerse en contacto con el servicio de atención al cliente de manera digital y remota.

Parelalmente, se irán incorporando otros productos bancarios tales como: las cuentas de ahorros, certificados financieros digitales, préstamos personales, y todos los productos que ofrece la banca tradicional, sin papeleos y de manera digital.

MIO es un producto digital del Banco de Reservas, mediante una aplicación móvil en tu teléfono inteligente puedes abrir una cuenta de ahorro digital, ya disponible, y obtener una tarjeta de crédito de manera gratuita, con las que puedes realizar todas las operaciones de pagos, enviar y recibir pago de dinero de manera rápida, sencilla y sin costo.

Con MIO, la cuenta en pesos, no tienen costos de apertura ni mantenimiento, con su tarjeta de crédito puedes hacer compras en tiendas y en internet. La tarjeta puede ser física o virtual, y puedes retirar dinero en cualquier cajero del país.

MIO es una herramienta financiera que ayudará a crecer a muchos emprendedores, empresas pequeñas y medianas por la forma sencilla y novedosa en la que esta concebida.

BILLET es una Fintech, un medio de pago electrónico del Grupo Financiero BHD, es la primera Fintech aprobada por la Junta Monetaria, que viene a promover la inclusión financiera y la bancarización en todo el territorio nacional.

Para tener Billet no tiene que ser cliente de ninguna entidad bancaria, es una billetera electrónica perteneciente al ecocistema Fintech, que opera a través de una aplicación móvil que puedes descargar en tu teléfono inteligente, y con la que se puede transferir dinero en tiempo real, hacer recarga de minutos, pagar el delivery, transporte, servicios y suscripciones de apps.

Billet es una aplicación ágil e intuitiva, en donde los usuarios y pequeños negocios, tales como: colmados, farmacias, salones, ferreterias, pequeños emprendedores no bancarizado o que se encuentra en el sistema financiero puedan usar este método de cobranza y aumentar sus ingresos.

El usuario puede vender en Billet, realizar pagos con código QR, transferencias bancarias, depositar en efectivo, pagar sus servicios y crear un Pin Pesos.

El usuario de Billet tiene un límite de hasta RD$ 65,100 por mes, que puede manejar en su billetera de pago electrónico, a través de una tarjeta de débito virtual con la que puedes hacer pagos por en tiendas y compras por internet.

En conclusión los esquemas son parecidos en las operaciones que se pueden realizar, sin embargo, QIK es un neobanco 100% digital, con personalidad jurídica propia y filial del Grupo Financiero Popular; MIO es un producto 100% digital del Banco de Reservas, y Billet es una Fintech un medio de pago electrónico del Grupo Financiero BHD. Todos con la aprobación de la Junta Monetaria.

Queda de reto para los referidos grupos promover estos nuevos productos digitales a las nuevas generaciones que se inician en las universidades del país, los estudiantes de último grado del bachicherato que alcancen la mayoría de edad. Así como, para todo el sector bancario promover e impulsar ya no sólo el tema de la educación financiera y sino también la educación digital.

Se hace vital facilitar el acceso a los conocimientos y las habilidades que permitan a todas las personas tomar decisiones sobre sus finanzas con un mayor grado de información, operar en todos los entornos y canales disponibles y aprovechar las herramientas disponibles para mejorar su salud financiera.

En horabuena! Desde esta columna de la Banca Dominicana por Dentro, felicitar a todos los equipos de las referidas entidades que han hecho posible esta realidad y que desde ya marcan el rumbo hacia el futuro de la banca dominicana.

La columna “La Banca Dominicana por Dentro”, es desarrollada por Jesús Geraldo Martínez, en el interés de aportar al fortalecimiento del Sistema Financiero Dominicano desde una perspectiva analítica y práctica orientada a la formación de conocimientos y divulgación de informaciones exclusivas de dicho sector. Para contactar con el autor. Email jgmartinez20@icloud.com o seguir en INSTAGRAM @jesusgeraldomartinez.