En la República Dominicana, la Ley Monetaria y Financiera establece en su Artículo 46, literal E, que las entidades de intermediación financiera deben mantener un coeficiente de solvencia mínimo de un 10%. Esto implica que deben tener un nivel de patrimonio técnico suficiente para respaldar los activos y contingentes ponderados por riesgo crediticio, riesgo cambiario y riesgo de tasa de interés asociados a sus operaciones.

Un mayor índice de solvencia sugiere un mejor nivel de capitalización o patrimonio y a la vez un mayor compromiso de los accionistas asociados a la entidad bancaria. En la medida que el público esté informado de este índice, podrá tomar mejores decisiones en el manejo de sus inversiones y depósitos.

Una entidad bancaria con un índice de solvencia cercano al 10% aunque estaría en cumplimiento con la Ley Monetaria y Financiera, de presentarse un evento financiero adverso o un deterioro en su cartera de créditos o inversiones, afectaría de manera negativa las utilidades de la entidad y por consecuencia el patrimonio, afectando hacia la baja el índice de solvencia.

De ahí la importancia que debe tener el índice de solvencia para los accionistas y depositantes, ya que si dicho coeficiente cae por debajo de un 10% sería una causal para establecer un Plan de Regularización por parte de la Superintendencia de Bancos que pudiera llevar a la disolución de la entidad en caso de no subsanarse el faltante de capital.

Una entidad bancaria con un patrimonio fuerte, congruente con su perfil de riesgo, le permite incrementar su cartera de créditos, apoyar la actividad productiva para impulsar el crecimiento económico del país, y a su vez tener una mejor capacidad de hacer frente a eventos económicos y financieros adversos.

Es importante aclarar, que la solvencia no es el único parámetro para evaluar la salud de un banco o su solidez financiera, se deben considerar otros parámetros como pudieran ser: indicadores de liquidez, rentabilidad, eficiencia, apalancamiento, calidad de los activos, cumplimiento regulatorio, las calidades de las personas que integran el Consejo de Administración, y la Alta Gerencia, informaciones disponibles en la sección de estadísticas de la página web de la Superintendencia de Bancos.

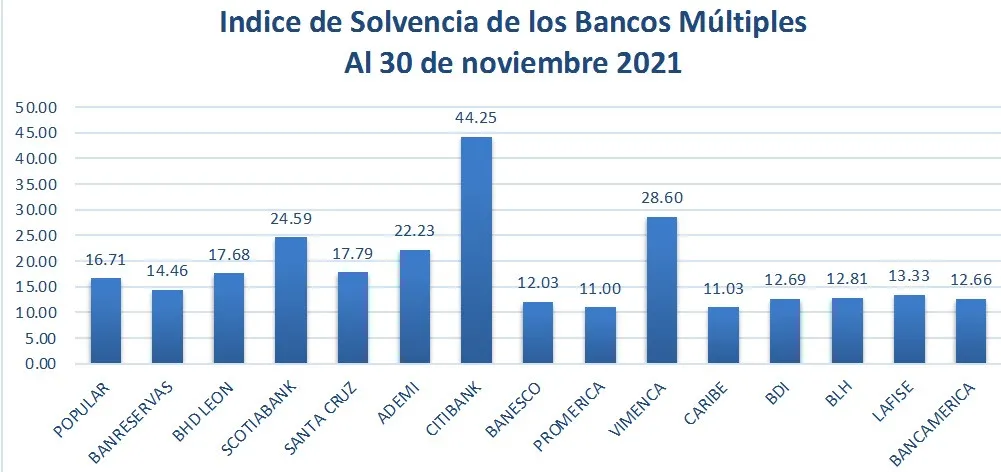

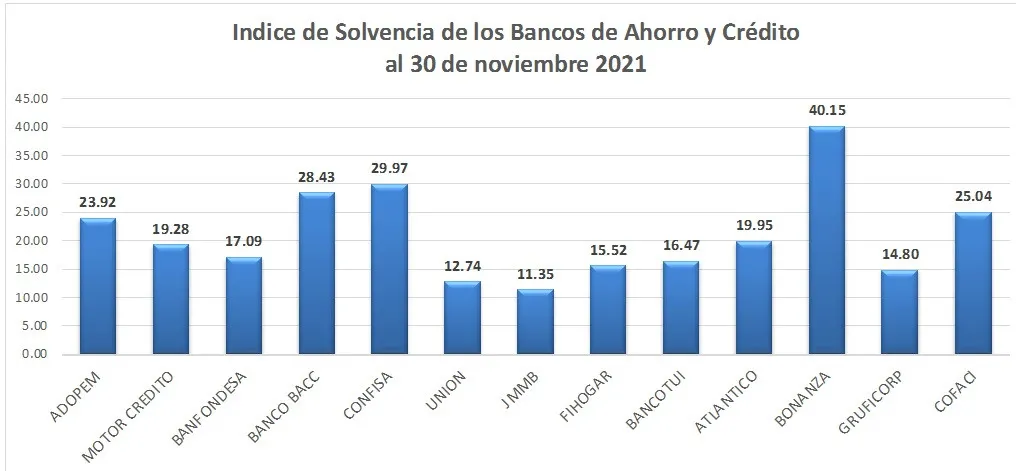

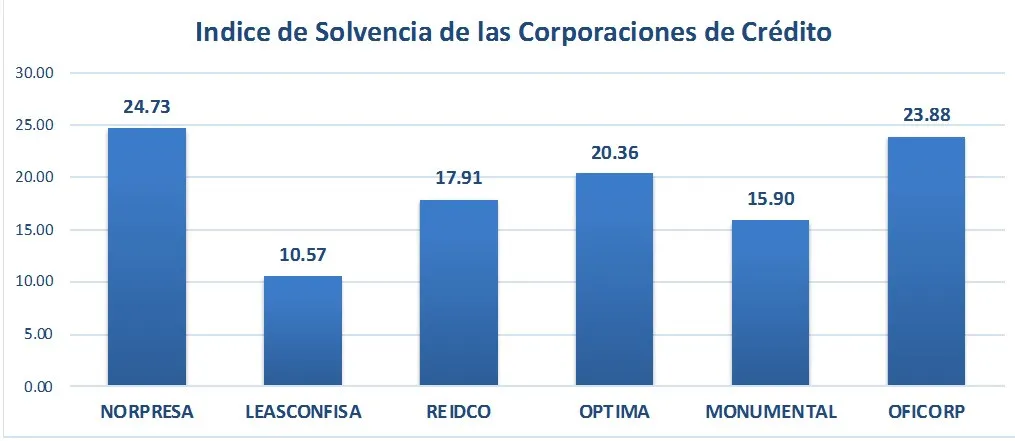

Conforme a las últimas informaciones oficiales publicadas por el órgano supervisor, al 30 de noviembre del 2021, el índice de solvencia del Sistema Financiero resultó de 19.05%, para la Banca Múltiple de 16.84%; las Asociaciones de Ahorros y Préstamos, 37.44%; Bancos de Ahorro y Crédito, 20.58%; y las Corporaciones de Crédito de 17.68%.

Al cierre de dicho mes, todas las entidades de intermediación financiera cumplían con el mínimo requerido del 10% en su Índice de Solvencia establecido por la Ley Monetaria y Financiera.

A nivel Individual por entidades bancarias, los bancos múltiples con mejores índices de solvencia por encima de un 15 %, fueron: CITIBANK (44.25 %); VIMENCA (28.60%); SCOTIABANK(24.59 %); ADEMI (22.23 %); SANTA CRUZ (17.79 %); BHDLEON (17.68 %); POPULAR (16.71 %).

En cuanto a las Asociaciones de Ahorros y Préstamos se destacan por tener mejores índices de solvencia por encima al 25%: CIBAO (44.68 %); APAP (43.15 %); MOCANA (35.37 %); ALAVER (27.80 %) BONAO (26.20 %) y ROMANA (25.82 %).

En cuanto a los Bancos de Ahorro y Crédito, en los que se observan mejores índices de solvencia por encima al 25% fueron: BONANZA (40.15 %); CONFISA (29.97 %); BANCO BACC (28.43 %); COFACI (25.04 %). Cabe señalar que de manera general casi todas las entidades bancarias de este subsector muestran muy buena solvencia.

En cuanto a las Corporaciones de Créditos todas en cumplimiento por encima del mínimo de 10 %, sobresaliendo como la mejor en el índice de solvencia Nordestana de Préstamo, S.A. (NORPRESA) con un coeficiente de un 24.73 %.

Como se puede apreciar al 30 de noviembre del 2021, todas las entidades de intermediación financiera a nivel individual bajo la Supervisión de la Superintendencia de Bancos mantenían un índice de solvencia superior al requerimiento mínimo de 10% establecido en la Ley Monetaria y Financiera.

Sin embargo, en el caso de Bancamérica vale la pena aclarar que dicha entidad se encontraba en un Plan de Regularización y aunque mantenían un índice ligeramente superior al 10 %, es altamente probable que en los ajustes realizados por la Superintendencia de Bancos en enero del 2022 previó a su disolución, que dicho índice estuviera muy por debajo de mínimo regulatorio y quizás también sea parte de las causales establecidas en el artículo 62 de la Ley Monetaria y Financiera No. 183-02.

Finalmente, es importante resaltar que todas las entidades bancarias, en términos generales han logrado preservar su robustez y fortaleza adquirida desde finales del año 2004 hasta la fecha, gracias a la buena conducción de la política monetaria y financiera dirigida desde la Junta Monetaria, el fortalecimiento de la supervisión por parte de la Superintendencia de Bancos, así como también a la madurez y mejores calidades de las personas que integran los Consejos y Alta Gerencia de dichas entidades.

La columna “Banca Dominicana por Dentro”, es desarrollada por Jesús Geraldo Martínez, en el interés de aportar al fortalecimiento del sistema financiero dominicano desde una perspectiva analítica y práctica, orientada a la formación de conocimientos y divulgación de informaciones exclusivas de dicho sector. Para contactar con el autor puede escribir a jgmartinez20@icloud.com, o seguir a @Jesusgeraldomartinez en Instagram.