La semana pasada, Saudí Aramco anunció su reporte financiero de ingresos netos de los primeros dos trimestres del año 2022.

En el mismo señala la astronómica cifra de 88,000 millones de dólares, equivalentes a más del 10% del PIB de Arabia Saudita, y a más del 90% del PIB de la República Dominicana al cierre del 2021.

En ese informe se consolida la productora petrolera como la líder mundial en producción del crudo, como también la empresa más valiosa con un mercado de capitalización superior a los US$8.6 billones, equivalentes a 4 veces o más, superior a la valoración de todo el Ibex35.

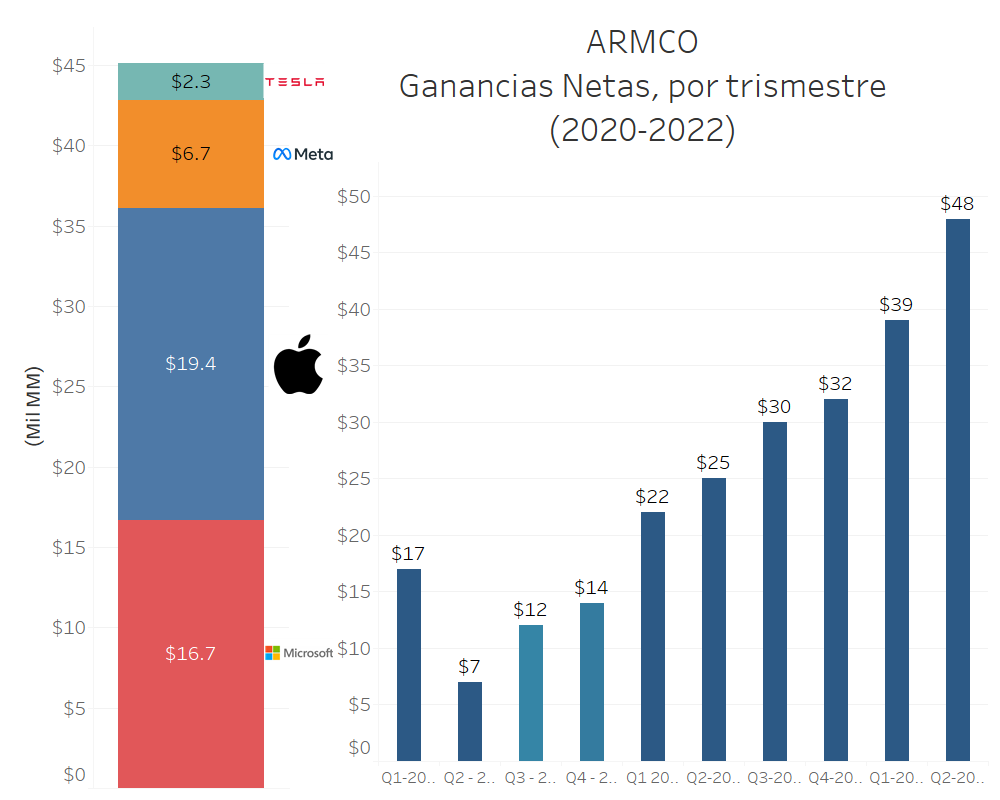

Para tener una mejor idea de la envergadura de sus ganancias, es bueno señalar que los ingresos netos aumentaron de manera interanual en un 90%, pero más impresionante aún es que los mismos son superiores a la suma de los ingresos netos de Microsoft, Apple, Meta y Tesla ocurridos en el pasado trimestre.

Sin embargo, lo que más ha llamado la atención ha sido el gasto de capital, así como la perspectiva a corto y largo plazo de los precios de los hidrocarburos.

Con respecto al presupuesto de capital asignado, la misma decidió invertir 40 mil millones de dólares en gasto de capital, quedando así sin ningún tipo de aumento con respecto a los previamente anunciado que se preveía en cerca de los 50 mil millones de dólares, o sea un 20% menos de lo anticipado.

Más aún, su gasto sigue un patrón similar a Exxon y Chevron, promoviendo la diversificación de su producción con más inversiones en gas natural, energía eólica, energía solar e hidrógeno.

Por otro lado, Aramco en su comunicado expresó que a pesar de las amenazas de desaceleración de la economía a nivel global y la potencial caída del consumo en el Este del Asia, al igual que Europa, las expectativas apuntan a un continuo crecimiento de la demanda a nivel mundial hasta lo que resta de la década.

Ahora bien, nos preguntamos: si bien se pudiera entender como un gasto de capital relativamente conservador y hasta loable, si Aramco como empresa mayoritariamente estatal cree que la demanda continuará su aceleramiento ¿por qué no expandir su capacidad máxima sostenible de petróleo a los 13 millones de barriles por día (MMb/d) antes del 2027?

No lo hace, sino que por el contrario su postura es aumentar su capacidad máxima de producción, pautada de manera gradual a los 12.3 MMb/d para el 2025, 12.7 MMb/d para el 2026, y 13 MMb/d para el 2027.

A lo anterior entonces habría que darle dos lecturas: la primera es que, aunque no se admita, como tal expuso Matthew R. Simmons, en su muy ilustrativo libro “Twilight in the Desert”, los yacimientos petroleros Saudí están envejeciendo y llegando a su pico.

La otra sería que contrario al 2015 y 2016, sabiendo que los Shale Oil necesitaban el WTI por encima de los US$50 el barril, apostaron al abaratamiento del mismo como una forma de destruir la competencia, pero en esta ocasión, tomando en cuenta el aceleramiento vertiginoso de la demanda global, apuestan a la disciplina de su producción, maximizando así sus márgenes de ganancias por barril, similar al caso ruso, que en la actualidad con menos producción sus ingresos son superiores, debido al aumento de esos mismos márgenes.

Sea por una razón o por otra, como país y como mundo debemos tener claro que la transición a energías alternativas, o el fracaso de estas, no dependerá de la distorsión de oferta o demanda, sino que, muy por el contrario, será una lucha de intereses y por naturaleza, instintos de supervivencia de un sector del cual hemos dependido ya por más de medio siglo, el oro negro.

Lo que sí podemos tener por seguro es que la transición a otras energías no será por el agotamiento de la producción petrolera, como tampoco la edad de piedra no terminó porque se acabaran las piedras.

Así, podemos tener claro que cada sector, por inercia humana, velará por sus propios intereses, aunque, de todas maneras, es bueno recordar que si el progreso energético dependiera del fabricante de velas, como me comentaba un gran amigo recientemente, hoy no sabríamos lo que es un bombillo.