La primera mitad del año ya ha pasado, y con esto el índice del S&P500 ha perdido más del 20% de su valoración. En sentido general, son muchas razones por las que las acciones han disminuido. Los Estados Unidos tiene una inflación interanual de más del 9%, las más alta en los últimos 40 años. Como una forma de mitigar las presiones inflacionarias, la Reserva Federal, como hemos expresado en previas entregas, desde inicios del año 2022 ha cambiado su postura de manera agresiva, elevando su tasa de política monetaria (TPM).

La primera mitad del año ya ha pasado, y con esto el índice del S&P500 ha perdido más del 20% de su valoración. En sentido general, son muchas razones por las que las acciones han disminuido. Los Estados Unidos tiene una inflación interanual de más del 9%, las más alta en los últimos 40 años. Como una forma de mitigar las presiones inflacionarias, la Reserva Federal, como hemos expresado en previas entregas, desde inicios del año 2022 ha cambiado su postura de manera agresiva, elevando su tasa de política monetaria (TPM).

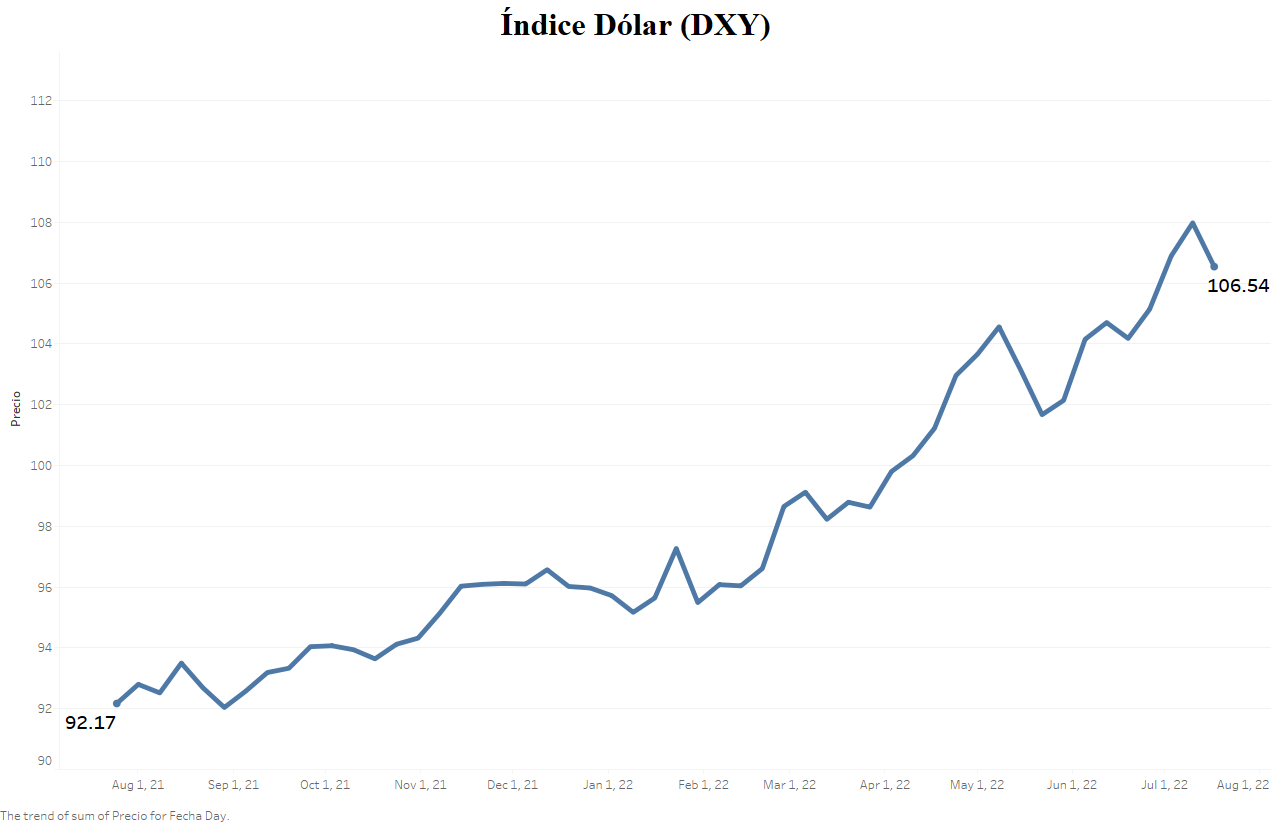

Es esa combinación de alta inflación y agresiva política monetaria lo que se ha convertido en la receta perfecta para el más reciente “selloff” en los mercados bursátiles. Sin embargo, en el contexto internacional, va más allá de esos mercados. Existen otras razones para prestar atención, y una es el dólar. El índice de esa moneda norteamericana (DXY) que refleja su valor con respecto a las principales monedas del mercado internacional (yen, libra, euro, entre otras), se encuentra en su máximo en varias décadas. ¿Por qué? Pues debido a que los inversionistas consideran al dólar como una activo de refugio ante preocupaciones del panorama global, como los son las constantes amenazas de una eventual recesión.

Es esa combinación de alta inflación y agresiva política monetaria lo que se ha convertido en la receta perfecta para el más reciente “selloff” en los mercados bursátiles. Sin embargo, en el contexto internacional, va más allá de esos mercados. Existen otras razones para prestar atención, y una es el dólar. El índice de esa moneda norteamericana (DXY) que refleja su valor con respecto a las principales monedas del mercado internacional (yen, libra, euro, entre otras), se encuentra en su máximo en varias décadas. ¿Por qué? Pues debido a que los inversionistas consideran al dólar como una activo de refugio ante preocupaciones del panorama global, como los son las constantes amenazas de una eventual recesión.

A fines del 1971, en las reuniones del G-10 celebradas en Roma, el secretario del Tesoro de EE. UU., John Connally, dijo: “El dólar es nuestra moneda, pero es vuestro problema”; sin lugar a duda, una de las frases más certeras. Y es que, en el mercado de divisas, el 90% del comercio involucra al dólar, pues más del 60% de las reservas de los Banco Centrales del mundo están denominadas en esta moneda y más del 40% de la deuda mundial esta emitida en dólares.

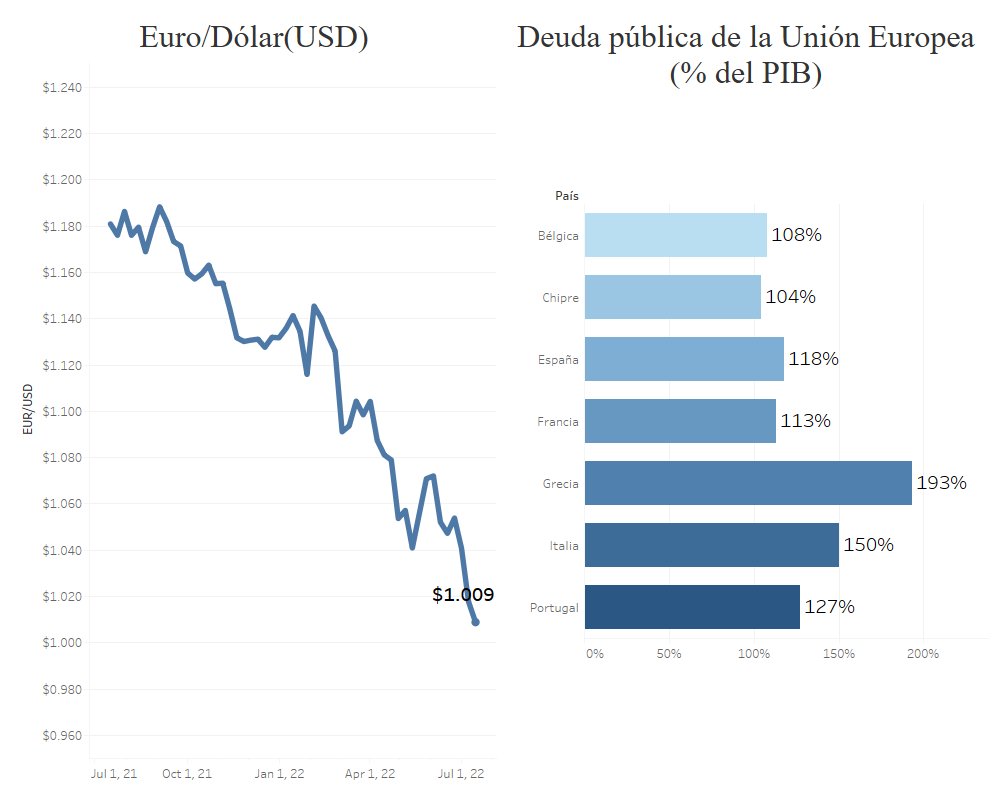

Esta devaluación del euro, más que una causa ha sido un síntoma, originado por un aumento del apetito del dólar, en la medida que crecen más las probabilidades de la recesión.

Eso nos lleva a la región euro. Ya hace dos semanas, por primera vez en 20 años, el dólar/euro se cotiza a la par, lo que históricamente se mantenía en un rango relativamente constante entre $1.25-135 a favor del euro. Pero tal como me decía una colega con profundo conocimiento del mercado de divisas, “el gran problema no es su actual cotización, si no la persistente tendencia a la baja, pues en lo que va de año ha perdido alrededor de un 20% de su valor”.

Esta devaluación del euro, más que una causa ha sido un síntoma, originado por un aumento del apetito del dólar, en la medida que crecen más las probabilidades de la recesión. Otro motivo ha sido el creciente déficit comercial de la Unión Europea (UE), en parte por su dependencia de energía, que se encuentra en precios históricamente altos, y por consiguiente exportando menos, como consecuencia de los elevados costos de producción. Y como si no fuese poco, a esto debemos sumarle la agresiva tendencia de apriete monetario de los grandes bancos centrales del mundo, en la que el Banco Central Europeo ha quedado rezagado.

Justamente la semana pasada, Christine Lagarde, presidenta del Banco Central Europeo, anunció el endurecimiento de la política monetaria por primera vez en 11 años, de -0.50% a 0.00%, ante una persistente inflación interanual de 8.6%; sin embargo, aún así, la entidad monetaria, para muchos analistas, ha reaccionado tarde, y se mantiene rezagado ante la FED con un diferencial de un 2.50%; tal vez con el temor a un potencial empeoramiento fiscal de países como Grecia, Italia, Portugal y España, que superan su deuda en más de un 100% del PIB.

Justamente la semana pasada, Christine Lagarde, presidenta del Banco Central Europeo, anunció el endurecimiento de la política monetaria por primera vez en 11 años, de -0.50% a 0.00%, ante una persistente inflación interanual de 8.6%; sin embargo, aún así, la entidad monetaria, para muchos analistas, ha reaccionado tarde, y se mantiene rezagado ante la FED con un diferencial de un 2.50%; tal vez con el temor a un potencial empeoramiento fiscal de países como Grecia, Italia, Portugal y España, que superan su deuda en más de un 100% del PIB.

El gran reto para el BCE será mantener una cohesión monetaria, sin crear prima de riesgos insostenibles. Ahora bien, ante el rezago de apretamiento monetario en Europa, que es una de las consecuencias del debilitamiento de su moneda, lo mismo no beneficia en nada a la región, pero mucho menos a los EE. UU. Fijémonos que las primeras advertencias ante esta tendencia vinieron de Nike & Microsoft en sus reportes a principios de año, indicando que la ganancia del dólar este año hará que las ventas y las ganancias de sus segundo trimestre se proyectaban más débiles de lo anticipado; la misma suerte pueden correr compañías como Apple, Google, Netflix y Tesla, con similar participación en el mercado, al igual que industrias de los semiconductores y circuitos integrados con gran presencia en la misma región. Desde el punto de vista europeo, el debilitamiento de su moneda encarece sus importaciones, principalmente lo que ha sido su gran dolor de cabeza, la energía.

Ante este gran dilema, no es un secreto que la FED seguirá su lucha agresiva contra la inflación, que de hecho, Citi ve inminente un alza de la TPM superior al 4%, y si utilizamos la Regla de Taylor, la TPM debería estar en alrededor de un 7%; o sea, que falta mucho por recorrer.

Es de asegurar que esa tendencia traerá consigo consecuencias. La última vez que la Reserva Federal aumentó en 0.75 puntos básicos o más, el Fondo Monetario se vio en la obligación de rescatar la economía mexicana. De manera que la tendencia apunta a una persistencia del endurecimiento del dólar estadounidense, implicando el encarecimiento de nuestras importaciones, al igual que ante la antesala de una recesión global, enfrentando nosotros la misma suerte en un país como el nuestro tan dependiente de la economía norteamericana y la región euro, que de hecho representa más de un 1MM de turistas al año.

Sin lugar a duda, la creatividad, planificación y pragmatismo debe reinar en nuestras políticas públicas, ante un panorama confuso e incierto, donde todos los días más retumban los tambores de una recesión global. Cualquier paso en falso sería un salto al vacío.