Los bancos centrales alrededor del mundo se encuentran incrementando sus tasas de política monetaria (TPM), como parte de un proceso de normalización para contrarrestar el choque inflacionario de origen externo.

En este contexto, el Banco Central de la República Dominicana (BCRD) presentó un breve análisis, para lograr un entendimiento adecuado sobre las razones por las cuales los entes emisores modifican sus tasas de interés de referencia.

A continuación presentamos un análisis elaborado por los economistas Julio Andújar Scheker, asesor económico del Banco Central, y Joel González Pantaleón, director del Departamento de Programación Monetaria y de Estudios Económicos.

El artículo fue divulgado por el Banco Central este jueves y en él se explica que la mayoría de los bancos centrales tiene a la estabilidad de precios como su principal objetivo, contribuyendo de esta forma a crear las condiciones para un crecimiento sostenible, que genere empleos y que aporte al desarrollo económico.

Para cumplir esta meta, el banco central utiliza diversos instrumentos, siendo el más importante la TPM. Esta tasa brinda una señal sobre el tipo de política que está implementando el banco central y sirve como referencia para las tasas de interés del sistema financiero y del mercado de capitales, siendo una clara indicación del costo del dinero.

¿Cuándo debe un banco central subir o bajar su tasa de política monetaria?

Las decisiones de incrementar o reducir la TPM están vinculadas a las condiciones que enfrente la economía en un momento determinado, las cuales pueden provocar desvíos potenciales del objetivo de inflación del banco central.

Por ejemplo, si una economía está enfrentando presiones al alza en la inflación y se encuentra en una situación de alto crecimiento, los bancos centrales aumentan su TPM para incentivar el ahorro y evitar un sobrecalentamiento de la actividad económica, contribuyendo a equilibrar la demanda de bienes y servicios con la capacidad de la producción nacional.

No obstante, en economías en vías de desarrollo como es el caso de la República Dominicana, es frecuente que algunos agentes económicos interpreten esta decisión de forma errada, llegando a pensar que el aumento de la tasa de referencia incidiría en una mayor inflación, cuando en la realidad es todo lo contrario, siendo el incremento de la TPM la mejor forma de moderar las presiones sobre los precios y mantener la estabilidad económica.

En contraste, si la economía atraviesa un período de bajo crecimiento y de ausencia de presiones inflacionarias, la institución monetaria reduce su TPM para propiciar una dinamización del consumo y de la inversión a través de menores tasas de interés, lo que incentiva a los agentes económicos a optar por un mayor financiamiento.

En la actualidad, el mundo enfrenta un choque inflacionario extraordinario, originado por el aumento desproporcionado del precio del petróleo y de otras materias primas, así como por los mayores costos de fletes de mercancías y la incertidumbre asociada a la guerra entre Rusia y Ucrania. Estas disrupciones de oferta, inicialmente generadas por la pandemia del COVID-19, han causado efectos de segunda vuelta sobre los precios, llevando a casi todos los bancos centrales a aumentar sus TPM.

En efecto, durante los meses recientes, entre los bancos centrales de las economías avanzadas que han aumentado sus tasas de interés de referencia se encuentran Canadá (125 puntos), Inglaterra (90 puntos básicos) y Estados Unidos (75 puntos), con expectativas de que continúen los incrementos de tasas durante el resto del año.

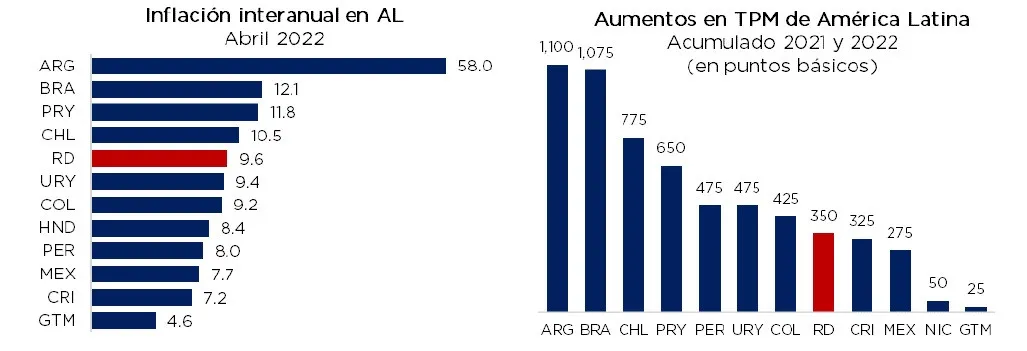

Por otro lado, en América Latina los incrementos de la TPM han sido superiores a los de las economías industrializadas, al enfrentar un deterioro más rápido en las expectativas de inflación y una mayor volatilidad cambiaria, destacándose Argentina (1,100 puntos), Brasil (1,075 puntos), Chile (775 puntos), Paraguay (600 puntos), Perú (475 puntos), Uruguay (475 puntos), Colombia (425 puntos), Costa Rica (325 puntos), México (275 puntos), Nicaragua (50 puntos) y Guatemala (25 puntos).

En el caso de la República Dominicana, tomando en cuenta estos choques externos y el crecimiento de la economía de 12.3% en 2021 y 5.8% durante los primeros cuatro meses de 2022, el banco central ha aumentado de forma preventiva su tasa de política monetaria en 350 puntos básicos, pasando de 3.00% en noviembre de 2021 a 6.50% en la actualidad.

Estos aumentos de tasas se han adoptado con el propósito de contrarrestar la inflación externa y sus efectos de segunda vuelta, pero cuidando de no ocasionar una caída abrupta en la actividad económica y en el empleo.

No obstante estos esfuerzos, el panorama internacional continúa siendo incierto y la invasión de Rusia a Ucrania se ha constituido en un “choque sobre otro choque”, agravando los efectos provocados por el COVID-19 en la economía mundial. A estos elementos, se agrega un proceso de normalización monetaria más acelerado por parte de la Reserva Federal de Estados Unidos, lo que implica nuevos desafíos para las economías emergentes en términos de una liquidez más restringida en los mercados mundiales.

En este contexto, los aumentos recientes en la tasa de referencia del banco central buscan evitar un deterioro en el diferencial de tasas de interés con nuestro principal socio comercial que pueda provocar un proceso de sustitución de monedas y salidas de capitales que afecte la estabilidad macroeconómica.

El proceso de normalización monetaria implementado por el banco central dominicano ante un panorama internacional complejo, junto a las medidas del gobierno para aliviar el impacto del alza de los commodities en la producción nacional y los sectores más vulnerables, contribuirá a una convergencia gradual de la inflación al rango meta en un entorno de expectativas positivas sobre la economía dominicana.

Tomando en consideración lo complejo e incierto del panorama internacional, caracterizado por marcadas tensiones geopolíticas y una gran disrupción en la cadena global de suministros, el banco central se mantendrá atento a la evolución de las presiones inflacionarias externas para reaccionar de forma oportuna en caso de que fuese necesario, teniendo como objetivo principal preservar la estabilidad macroeconómica.