A inicios de la semana pasada se recibió con regocijo la gran noticia de que el WTI se encontraba cotizándose por debajo de los US$100 el barril, por primera vez desde el 11 de mayo pasado, cerrando la semana en US$104.35, convirtiéndose así en la 4ta. de las ultimas 5 semanas que cierra en una tendencia a la baja.

A inicios de la semana pasada se recibió con regocijo la gran noticia de que el WTI se encontraba cotizándose por debajo de los US$100 el barril, por primera vez desde el 11 de mayo pasado, cerrando la semana en US$104.35, convirtiéndose así en la 4ta. de las ultimas 5 semanas que cierra en una tendencia a la baja.

La razón de esa tendencia, primordialmente, se debe a la opinión consensuada en que EE. UU., principal consumidor de petróleo en el mundo entrará en una recesión. La misma la perciben las acciones corporativas, los “credit swaps”, al igual que las tasas de interés a corto plazo, “short-term interest rate”, o “STIR”, por sus siglas en inglés.

De hecho, desde el punto de vista macroeconómico, las preocupaciones sobre el deterioro de las perspectivas de crecimiento económico en los EE. UU. y Europa han dominado todos los mercados últimamente, sin excepción alguna. Dado que los temores de recesión se han apoderado de los activos de riesgo, las materias primas se han correlacionado positivamente con los mercados de renta variable y los mercados de bonos con una correlación negativa frente al dólar estadounidense.

De hecho, desde el punto de vista macroeconómico, las preocupaciones sobre el deterioro de las perspectivas de crecimiento económico en los EE. UU. y Europa han dominado todos los mercados últimamente, sin excepción alguna. Dado que los temores de recesión se han apoderado de los activos de riesgo, las materias primas se han correlacionado positivamente con los mercados de renta variable y los mercados de bonos con una correlación negativa frente al dólar estadounidense.

El mercado físico del petróleo está valorando la escasez, mientras que el mercado financiero del petróleo está valorando la recesión

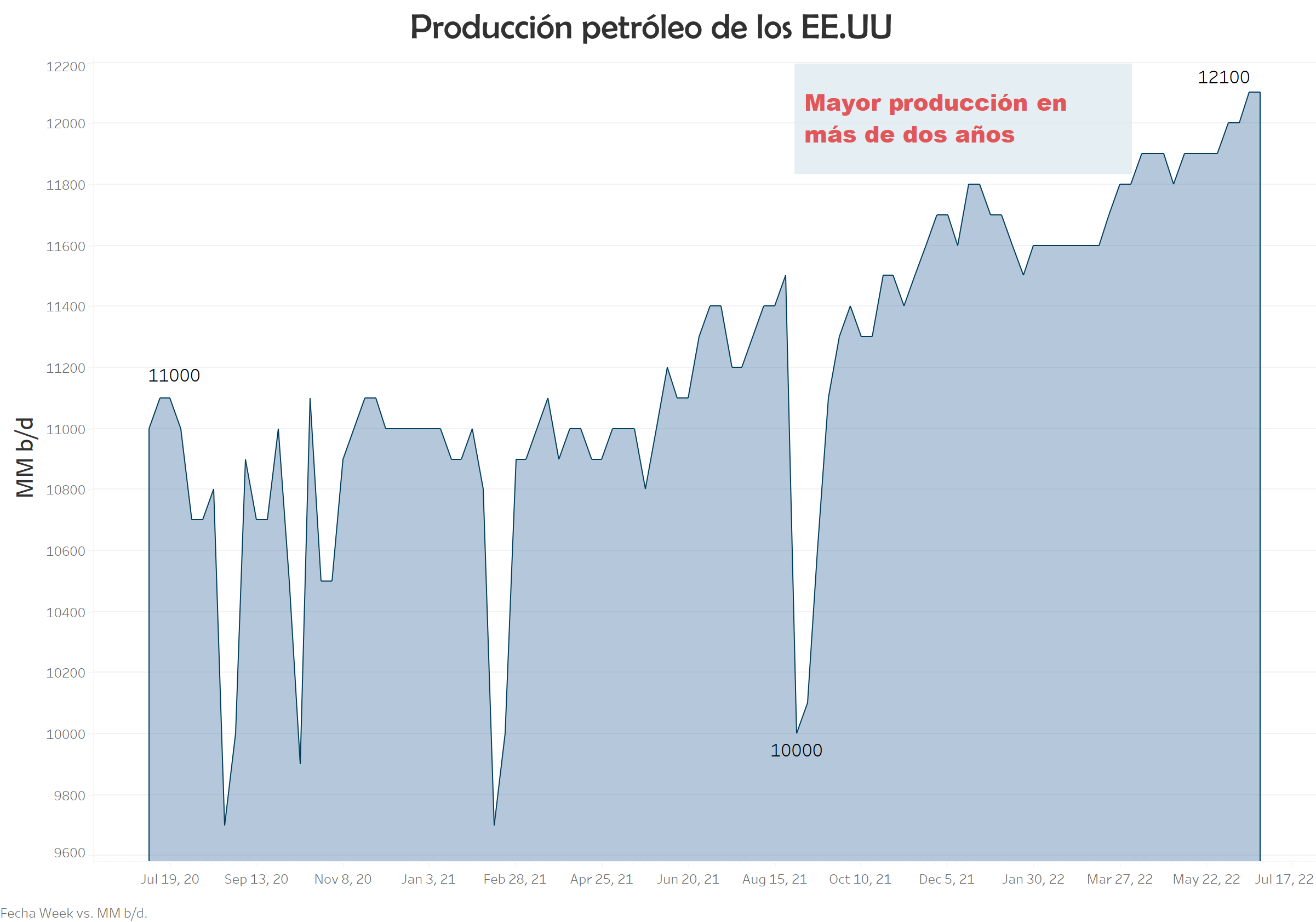

Sin embargo, entendemos que las materias primas están desconectadas de los que nos ilustra el mercado físico, donde los recientes “sell off” de las mismas no corresponden del todo a la realidad y más bien han sido impulsadas por la liquidación financiera. Los inventarios de energía continúan cayendo a niveles preocupantemente bajos, pues la demanda se mantiene por encima de la oferta en todos los derivados del petróleo. Incluso, muy a pesar de EE. UU. aumentar su producción desde la primera semana de mayo en 11.8 MM b/d a 12.1 MM b/d, las reservas petroleras de Cushing, Oklahoma, principal hub de almacenamiento de petróleo en Norteamérica, disminuyeron entre las mismas fechas de 37MM barriles a 21 MM barriles, que ciertamente es el nivel más bajo en los últimos 8 años.

Esta inusual situación se expresa en el mercado de futuros de crudo en el acentuado "backwardation", manifestando un valor del mercado spot muy por encima de los costos de los contratos a más largo plazo. Por el contrario, lo más común es que los contratos más lejanos tengan un precio más alto al mes que los contratos más cercanos llamados "contango". Una situación de contango en el mercado de futuros de petróleo es una señal bastante buena de un retroceso de valor necesario, lo que no es el caso. En este momento tenemos un “backwardation” en los US$4.00, entre el mercado spot y el crudo del mes de entrega en agosto.

A pesar de la válida percepción de que se ha iniciado una tendencia a la baja de los precios del crudo, tenemos que afirmar que los movimientos recientes, a pesar de cierto parentesco con el inicio del “sell off” en los mercados bursátiles del mes de septiembre del año 2008 (preámbulo de la gran crisis financiera), no obstante, consideramos que esta es una situación diferente a la de septiembre del 2008, por 3 razones principales:

-

Mercado más amplio a la baja desde comienzos de año, mientras el petróleo se mueve en sentido opuesto;

-

El petróleo estaba en contango en el 2008, en este momento se encuentra en backwardation extremo;

-

En el 2008, el mercado no esperaba que la Fed rescatara el mercado con liquidez ilimitada, ahora sí.

En fin, si bien es cierto que existen suficientes motivos para pensar en que el petróleo seguirá una tendencia a la baja, no obstante, hay que entender que el mercado físico del petróleo está valorando la escasez, mientras que el mercado financiero del petróleo está valorando la recesión. Por todo lo anterior tenemos que afirmar que no podemos cantar victoria aún.