Desde diciembre del 2021 el Banco Central de la República Dominicana (BCRD) ha jugado con el incremento de su Tasa de Política Monetaria (TPM) para desactivar las presiones inflacionarias sobre la economía nacional.

Desde esa fecha hasta la primera semana de agosto de este año la TPM ha subido en 425 puntos básicos, pasando de 3.50 % a 7.7 %. Esto a su vez, ha generado un impacto en todas las tasas activas y pasivas de los bancos del país.

De ahí es que la tasa de interés que los distintos bancos cobran a sus clientes ha crecido de forma considerable, especialmente cuando se trata de las tasas que se cargan por préstamos personales.

Para el economista Nelson Suárez, tomar un préstamo personal en estos tiempos donde la inflación está alta, solo es aconsejable si la utilización del dinero prestado va a generar una rentabilidad superior a la del crédito tomado.

En otras palabras, si el dinero prestado no se va a invertir y la persona no obtendrá una mayor ganancia, lo ideal es no tomar el préstamo hasta que el panorama económico cambie.

Ahora bien, Suárez comenta que si el cliente tiene una buena calificación crediticia y la institución bancaria se lo permite, este podría negociar una tasa preferencial, siempre tomando en cuenta que los préstamos personales o de consumo tienen siempre las mayores tasas debido a que están asociados a mayores riesgos de incumplimiento y mora.

“En los casos de créditos personales se estima que hay mayores riegos de incumplimiento y de recuperación. Fundamentalmente los bancos toman en cuenta el historial crediticio de la persona y su capacidad de pago. Una persona con un buen historial crediticio estará recibiendo ofertas de créditos pre aprobado y a veces con tasas preferenciales”.

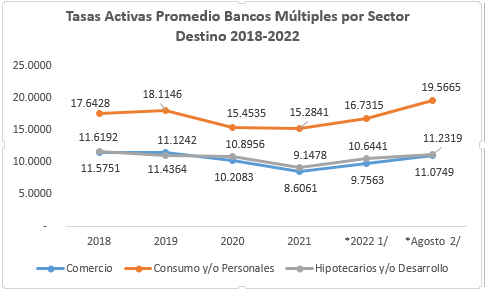

En estos momentos las tasas activas promedio de los bancos múltiples por sector, dígase, por tipo de préstamo, se encuentran en 19.5665 % la de consumo o personal; 11.2319 % los hipotecarios o desarrollo y en 11.0749 % la de comercio.

¿Por qué vemos que la tasa hipotecaria es menor que la de un préstamo personal?

Nelson Suárez indica que en términos generales los préstamos hipotecarios tienen una menor tasa debido a que el inmueble sujeto al crédito es a su vez garantía de recuperación del mismo y como tal los bancos suelen tener tasas competitivas para este tipo de financiamiento.

Dice que un caso similar ocurre con los préstamos para vehículos. Las entidades tienden a tener tasas relativamente atractivas debido a que su financiamiento está acompañado de una póliza de seguro endosada al prestamista que minimiza los riesgos y garantiza al banco su retorno.

“La principal diferencia está en el mayor o menor riesgo para el banco que presta el dinero. En los casos de créditos personales se estima que hay mayores riegos de incumplimiento y de recuperación que en uno de vehículos, por ejemplo, en el que se tienen mayores garantías por el seguros endosado el prestamista y, en relación al hipotecario, además de que los plazos del préstamo son a más largo plazo, el mismo inmueble es quien respalda el crédito por lo cual se reducen los riesgos de recuperación”, precisa el economista.

Tasa fija o variable, ¿Cuál es mejor?

En cuanto a cuál es la mejor tasa para el cliente a la hora de tomar un préstamo, Suárez resalta que va a depender de lo que le conviene a la persona en el momento.

Para explicarlo utiliza el siguiente ejemplo: “una tasa fija puede ser favorable o desfavorable si cuando se toma el crédito está muy alta y luego baja, entonces no me voy a beneficiar de la baja. Solo sería favorable si al de tomar el crédito esta es baja y se mantiene así hasta el final de su pago”.

Se entiende por tasa fija aquella que cuando se establece permanece sin variación relativa durante la vigencia del plazo del crédito, mientras que una tasa variable puede cambiar, subir y bajar de acuerdo al comportamiento del mercado y las condiciones establecidas.

Hoy en día las tasas de interés son mixta. Se fijan por un tiempo determinado y luego se ajustan o varían según lo que marque el mercado.